近期政府修正了《所得稅法》部分條文,提出了房地合一稅2.0方案,旨在遏制短期不動產炒作、實現居住正義,同時防止有心人逃避稅負,確保租稅公平。但實際上,大多數人對房地合一稅的了解可能尚欠充分。現在,讓我們一同探究一下這項稅收制度的實際修法重點,以及它是否真的能夠有效遏制炒房行為、落實居住正義。

文章目錄

Toggle什麼是房地合一稅2.0?

房地合一稅指的是將房屋和土地的價值合併後計算,扣除實際取得成本後的獲利部分,對其課徵所得稅。

在房地合一稅2.0之前,土地和建物的交易分別受到不同的稅收規範,土地交易利潤按公告現值課徵土地增值稅;而房屋交易利潤則按實際售價課徵所得稅。

因此,房地合一稅的修法目的在於整合這兩者,統一對房產交易中的增值利益進行課稅,以確保稅收政策的一致性和公平性。

房地合一稅課稅適用區間

l 在2016年1月1日以後取得的房地:

若於2021年7月1日前賣屋,適用房地合一稅舊制。

若於2021年7月1日後賣屋,適用房地合一稅新制。

房地合一稅2.0修法重點

一、短期套利課重稅:延長個人房地短期交易所得課重稅(35%、45%)的持有期間。

| 房地合一新舊制差異 | |||

| 適用稅率 | 舊制 | 新制 | |

| 境內個人 | 45% | 1年以內 | 2年以內 |

| 35% | 超過1年未逾2年 | 超過2年未逾5年 | |

| 20% | 超過2年未逾10年 | 超過5年未逾10年 | |

| 15% | 超過10年 | 超過10年 | |

| 境外個人 | 45% | 1年以內 | 2年以內 |

| 35% | 超過1年 | 超過2年 | |

l 持有2~5年內出售,稅率也從20%變成35%,增加了15%。

二、法人比照個人課稅

為了防止個人透過設立營利事業進行短期交易以規避稅負,營利事業的課稅方式已進行調整。現在,營利事業的所得將根據持有期間以不同的稅率分開計稅,分別為45%、35%和20%。

此外,營利事業所得不得與其他所得互相抵銷,只能與當年度的房地合一制不動產交易所得進行互抵。如果還有剩餘所得,境內營利事業可以在接下來的10年內扣除不動產交易所得,但境外營利事業則不得享有這一扣除。這一舉措旨在防止人頭炒作行為。

三、擴大房地課稅範圍

將「預售屋交易」及「實質移轉房地的股權交易」納入課稅。

1. 預售屋交易

一般預售屋完工期間約2~3年,如果從預售屋自簽約日後,在這期間換約轉賣預售屋獲利,便要負擔35%或45%的稅賦。

2. 實質移轉房地的股權交易

為了防止投機客透過公司名義來進行房地產交易,利用股權移轉來規避房地合一稅,以及透過停繳證所稅達到免納所得稅的目的,政府新增了此項房地合一稅2.0的規定。

四、新增土地漲價總數額扣除上限

為了防止有人提高申報土地移轉現值來避稅,因此修改課稅金額的計算方式。

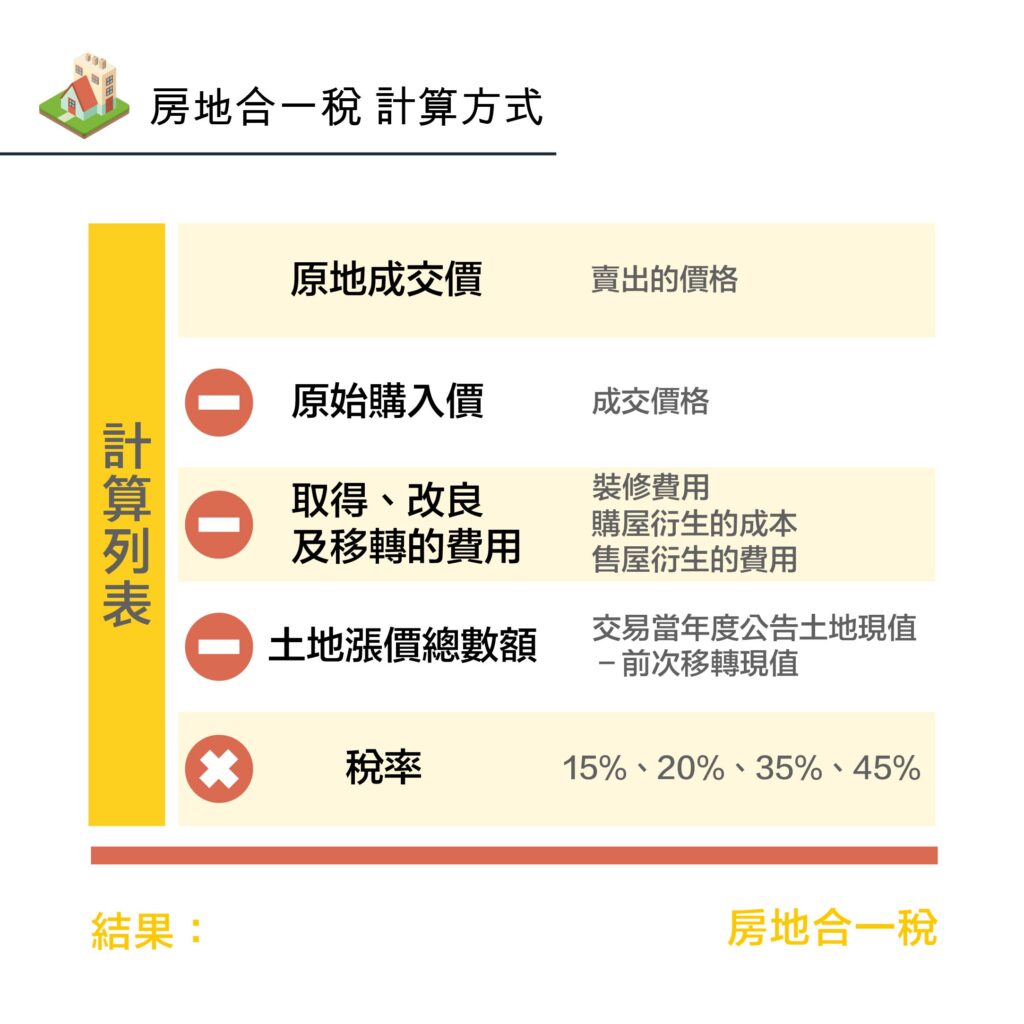

l 課稅金額=(房地成交價-原始購入價-相關成本-必要費用-土地漲價總數額)x稅率

房地合一稅2.0課稅案例說明

小迪於108年購置一戶1000萬元房產,持有4年後轉售賣了1500萬,原購屋衍生成本約150萬(仲介及代書費用、裝修費用),而持有期間計算土地增值稅的土地漲價總數額約20萬。則小迪該繳交的房地合一稅有多少呢?

l 房地合一稅公式=(成交價-取得成本-相關費用及土地漲價總數額)x房地合一稅率

(1500萬-1000萬-150萬-20萬)X35%=115.5萬

| 計算列表 | 原地成交價 | 賣出的價格 | 1500萬 | |

| 減 | 原始購入價 | 成交價格 | 1000萬 | |

| 減 | 取得、改良及移轉的費用 | 購屋衍生的成本裝修費用售屋衍生的費用 | 150萬 | |

| 減 | 土地漲價總數額 | 交易當年度公告土地現值-前次移轉現值 | 20萬 | |

| 乘上 | 稅率 | 15%、20%、35%、45% | 35% | |

| 結果 | 房地合一稅 | 115.5萬 | ||

PS.財政部也有提供試算網站,供民眾參考。

https://www.etax.nat.gov.tw/etwmain/etw158w/2507

房地合一稅2.0影響對象有?可以真的抑制炒房行為嗎?

房地合一稅2.0的影響對象主要包括房地產投資者、房地產開發商、房地產中介機構以及一般居民。這些對象可能會因為該稅收政策的實施而受到不同程度的影響。

房地合一稅2.0的目標是透過對房地產轉手交易課徵適當的稅款,以減少短期炒作行為,促進房地產市場的穩定和健康發展。然而,要真正抑制炒房行為可能需要綜合考慮多種因素,單純依靠房地合一稅2.0可能無法完全解決問題。

一方面,該稅收政策的實施可能會影響到投資者的投資策略和行為,使得他們更加謹慎考慮短期炒作行為的風險和成本,從而對房地產市場的短期波動起到一定的抑制作用。

另一方面,房地合一稅2.0可能會增加部分投資者的稅負,導致他們對投資房地產的興趣減少,進而減少了市場上的投機行為。

總而言之,房地合一稅2.0對於一定程度上抑制炒房行為可能是有效的,但要真正解決房地產市場的炒作問題,還需要政府配合其他相應的政策措施,例如加強監管、建立長效機制等。

房地合一稅2.0相關Q&A

房地合一稅2.0的取得成本有包括哪些?

包含:買賣的成交價、繼承或贈與的公告現值、部分修繕費、購買房屋的相關費用,也就是說契稅、代書費、印花稅、規費、公證費、仲介費等等都可以包含在內。

如果在賣房期間所衍生的成本,沒有辦法提供相關費用證明文件的時候,那麼該怎麼計算這筆費用?

沒有提供相關費用證明文件的話,稽徵機關會以查詢得到的資料作為核定費用,但若無法查到資料,房地合一稅2.0將成交價額由5%降到3%來計算這筆費用,最高以30萬元為上限。

房地合一稅要去哪裡申報呢?另外需要準備哪些申請文件?

申報時直接向您的戶籍地所在之國稅局辦理申報就可以囉!那需要準備的文件有:買賣契約書影本(私契)、個人房屋土地交易所得稅申報書、成本及扣抵費用相關的證明文件。

房地合一稅2.0可以申請重購退稅嗎?

可以喔。不論是先買後賣還是先賣後買,只要是出售舊的房地與重新購置新房地之間,兩者的移轉登記時間相差2年內,而且也符合自住規定的話,都可以申請適用重購退稅或是抵稅優惠。

房地合一稅2.0跟原財產交易所得稅(舊制)的差別在於?

最大的差異在於,原來舊制的計算方式只有房屋課徵所得稅,並且納入綜合所得稅一起申報。而房地合一稅2.0則是依照土地、房屋所得合一採實價課稅。簡單來說新制的土地和房屋只要有獲利都要課稅,而舊制只有房屋出售的獲利才需要課稅。